Профессиональный пенсионные системы: проблемы и перспективы развития. В.Н. Баскаков, Е.К. Крылова М.: Издательский Дом "Страховое ревю", 2001.

Составители: В.Н. Баскаков, Е.К. Крылова М.: Издательский Дом "Страховое ревю", 2001. Сборник содержит доклады, сделанные на семинаре "Профессиональные пенсионные системы: проблемы и перспективы развития", прошедшем 8 февраля в Москве. Книга рассчитана на широкий круг читателей, интересующихся проблемами развития профессионального пенсионного обеспечения России, включая юристов, экономистов, специалистов в области негосударственного пенсионного обеспечения и социального страхования, преподавателей, аспирантов и студентов высших учебных заведений. Издано при финансовой поддержке МОНФ за счет средств, предоставленных USAID.

Содержание

Предисловие

Перспективы развития обязательных профессиональных пенсионных систем в Российской Федерации

Роль социального партнерства в формировании системы обязательных профессиональных пенсий

Некоторые правовые аспекты профессиональной пенсионной системы

Три составляющие пенсионной реформы

Макроэкономические аспекты реформирования пенсионной системы

Демографические прогнозы и пенсионное страхование

Перспективы участия страховых компаний в реформировании системы профессионального пенсионного страхования России

Роль корпоративных пенсионных систем в процессе реформирования пенсионного обеспечения в России

Методология и практика создания корпоративных пенсионных систем

Реформирование льготного пенсионного обеспечения: опыт Польши

Дискуссия

Предисловие , Баскаков В.Н.

1. Дмитриев М.Э. Перспективы развития обязательных профессиональных пенсионных систем в Российской Федерации

2. Карагодин М.М. Роль социального партнерства в формировании системы обязательных профессиональных пенсий

3. Коншин Д. С. Некоторые правовые аспекты профессиональной пенсионной системы

4. Баскаков В.Н. Три составляющие пенсионной реформы

5. Агапова Т. А. Макроэкономические аспекты реформирования пенсионной системы.

6. Андреев Е.М. Демографические прогнозы и пенсионное страхование

7. Николенко Н.П. Перспективы участия страховых компаний в реформировании системы профессионального пенсионного страхования России

8. Бережной М.П. Роль корпоративных пенсионных систем в процессе реформирования пенсионного обеспечения в России

9. Андреев В.А. Методология и практика создания корпоративных пенсионных систем

10. Крылова Е.К. Реформирование льготного пенсионного обеспечения: опыт Польши

11. Дискуссия

В.Н. БАСКАКОВ Доктор физико-математических наук, профессор Директор Независимого актуарного информационно-аналитического центра

Советская система централизованного управления предполагала директивный подход со стороны государства к решению экономических, социальных, демографических, оборонных, образовательных и прочих проблем. Являясь монополистом во всех сферах жизнедеятельности, государство использовало для их решения, в частности, и систему государственных трудовых пенсий. В результате часть средств, предназначенных для выплаты трудовых пенсий, расходовалась не по назначению (например, на льготные пенсии за работу во вредных и особых условиях труда, на выплату компенсаций матерям, имеющим пять и более детей и т.д.), что сделало эту систему крайне дорогостоящей и неэффективной для подавляющей части активного населения. Пенсионная система стала тормозом развития производства и экономики страны в целом.

С начала радикальных экономических реформ российским Правительством перманентно предпринимались попытки трансформации системы пенсионного обеспечения, с целью приблизить ее к новым экономическим отношениям. Но, не смотря на почти десятилетнее усилие, пенсионная реформа в России все еще далека от завершения. Все еще остается нерешена такая фундаментальная проблема пенсионного страхования, как обеспечение уровня пенсий адекватного доходу в период активной трудовой деятельности, не переосмыслены условия предоставления пенсионных льгот и действие перераспределительных механизмов, диверсификация финансовых ресурсов и источников получения пенсионных пособий, интеграция систем дополнительного пенсионного и социального страхования и т.д.

Из всех пенсионных проблем наиболее остро стоит проблема упорядочения досрочных пенсий работникам, занятым во вредных и особых условиях труда. Дело в том, что при равных страховых взносах такие работники получают большие по размеру пенсии. Указанное отклонение от актуарных принципов страхования само по себе еще не является анормальным, но беда в том, что количество льготных пенсионеров год от года растет (сегодня практически каждый пятый пенсионер получает досрочную пенсию). Все большая часть бюджета Пенсионного фонда идет на формирование именно льготных пенсий, что дезорганизует нормальное функционирование и финансирование всей пенсионной системы. При этом сами льготы оказываются совершенно бесплатными для предприятий.

В декабре 1997 года Президентом и Правительством Российской Федерации была одобрена Программа пенсионной реформы в РФ, которой предусмотрена передача процессов формирования и выплат досрочных пенсий в профессиональные пенсионные системы. Предполагается реализовать профессиональные пенсионные системы в виде обязательного дополнительного пенсионного страхования через уполномоченные организации (под которыми чаще всего подразумеваются негосударственные пенсионные фонды). Финансирование выплат профессиональных пенсий планируется осуществлять за счет обязательных дополнительных страховых взносов работодателей, использующих труд работников в неблагоприятных условиях труда, и дохода от размещения пенсионных взносов. Контроль деятельности профессиональных пенсионных систем будет осуществлять федеральный надзирающий орган.

По замыслу разработчиков Программы пенсионной реформы перевод льготного пенсионного обеспечения в ведение профессиональных пенсионных систем должен ужесточить условия предоставления льгот в рамках государственной пенсионной системы, создать действенные экономические стимулы, при которых работодатели будут стремиться к улучшению условий труда работников и сокращению рабочих мест с особыми условиями труда.

Августовский кризис 1998 года внес коррективы в ход пенсионной реформы, и проект Федерального закона "Об обязательных дополнительных профессиональных пенсионных системах в Российской Федерации" появился только сегодня, с задержкой почти на полтора года (по "Плану подготовки нормативных и правовых актов и организационных мероприятий в рамках очередного этапа реформирования пенсионной системы в Российской Федерации на 1998 - 1999 годы" этот законопроект должен был появиться еще в октябре 1998 года).

Несмотря на наметившуюся активизацию процесса реформирования всего пенсионного обеспечения (подготовлен проект Федерального закона "Об основах пенсионной системы в Российской Федерации", ряд Постановлений Правительства о негосударственных пенсионных фондах и т.д.) и профессионального в частности, следует отметить, что реализация поставленных целей требует еще много усилий и времени.

Проектом Федерального закона "Об основах пенсионной системы в Российской Федерации" предусматривается организация всех видов дополнительного страхования на накопительных принципах. В мировой практике такие системы наряду с важными социальными функциями - повышением размера пенсий по сравнению с тем уровнем, который предоставляет основная пенсионная система, выполняют не менее важные экономические функции - содействие развитию национальной экономики. Как любая накопительная система дополнительное профессиональное пенсионное страхование подразумевает инвестирование средств на финансовых рынках. Инвестиционная политика пенсионных систем строится на тех же принципах, что и капиталовложение вообще: надежность, ликвидность и высокая инвестиционная отдача, а в странах с переходной экономикой к ним обычно добавляется четвертый фактор - социальная и экономическая целесообразность (инвестиции должны способствовать развитию страны в социальной и экономической сферах).

Российское Правительство, заложив указанные принципы в Программу пенсионной реформы и новые законопроекты в области пенсионного обеспечения, ожидает, что создание дополнительных пенсионных систем (а сегодня можно говорить именно об их создании, так как после 17 августа 1998 года, "на плаву" осталось не более 15 - 17 процентов всех фондов) плодотворно повлияет на экономическую реформу, особенно в тех областях, где ощущается недостаток инвестирования в развитие частного производства и организацию новых предприятий. Накопление личных сбережений и национальных инвестиционных ресурсов (при обязательном характере отчислений в профессиональные пенсионные системы эти процессы должны будут протекать с повышенной интенсивностью) крайне важно для долговременного развития экономики.

Одновременно с созданием системы профессионального пенсионного обеспечения Программой пенсионной реформы предусмотрена реализация комплекса мер, включая внесение изменений и дополнений в налоговое законодательство; обеспечение реального снижения страховой и налоговой нагрузки на фонд оплаты труда; установление предельных значений тарифа дополнительных страховых взносов для предприятий и организаций различных отраслей; контроль со стороны Пенсионного фонда Российской Федерации в рамках персонифицированного учета плательщиков взносов и негосударственных пенсионных фондов и т.д., которые должны способствовать ее успешному развитию. Однако у нас есть основания предполагать, что решения Правительства, принимаемые в рамках реализации Программы пенсионной реформы далеко не оптимальны в смысле экономики и финансов.

Дело в том, что в развитых странах все страховые системы и особенно такие социально значимые, как профессиональные пенсионные системы периодически (раз в год или раз в три года) проходят актуарное оценивание, связанное с рассмотрением долговременной платежеспособности системы социального обеспечения. И тем более проведение актуарных расчетов должно было предшествовать созданию профессиональных пенсионных систем на совершенно новых для России страховых принципах. По этой причине профессиональные пенсионные системы сегодня создаются практически с нуля. Ситуация осложняется тем, что в России профессия актуария все еще находится на полулегальном положении, государственный Центр актуарный расчетов до настоящего времени не создан, хотя Программой пенсионной реформы срок его создания был определен весьма жестко - июль 1998 года, а поэтому сегодня о "просчитанности" каждого шага реформ как на макро-, так и на микроэкономическом уровнях, анализе последствий перемен для всех: государства, работодателей, работников и пенсионеров говорить приходится весьма осторожно.

Далее, создание и развитие профессиональных пенсионных систем подразумевает использование законодательства, которое создавалось ранее без учета его последующего применения для регулирования деятельности профессиональных пенсионных систем. В частности, интеграция профессиональных пенсионных систем и системы социального страхования по случаю трудовых увечий и профессиональных заболеваний в общую систему дополнительного пенсионного страхования через страховые компании и негосударственные пенсионные фонды обернется необходимостью их регулирования, в том числе и законами "О страховой деятельности" и "О негосударственных пенсионных фондах", которые не приспособлены для осуществления обязательных видов страхования. Очевидно, что такая интеграция не может и не должна быть проведена чисто механически. Ее проведение требует многоаспектного согласования и доработки всех используемых законодательных и нормативных актов.

С учетом изложенного Актуарный информационно-аналитический центр выступил с инициативой проведения независимой актуарной экспертизы Правительственных решений в области реформы профессионального пенсионного страхования, то есть анализа полноты и согласованности регламентируемых ими страховых технологий, корректности применяемых актуарных методик и исходной статистической информации для расчета страховых тарифов и резервов и т.д., которая сегодня крайне важна для обоснования долгосрочной экономической политики государства в этой части реформы и построения в России гражданского общества.

Эта инициатива была одобрена Программой поддержки экономических аналитических центров в Российской Федерации (1) и в 2000 г. Московский Общественный Научный Фонд за счет средств предоставленных Агентством США по международному развитию (USAID) поддержал проект "Независимая актуарная экспертиза государственной экономической и социальной политики в области профессионального пенсионного страхования", грант N032/1-00-ТК.

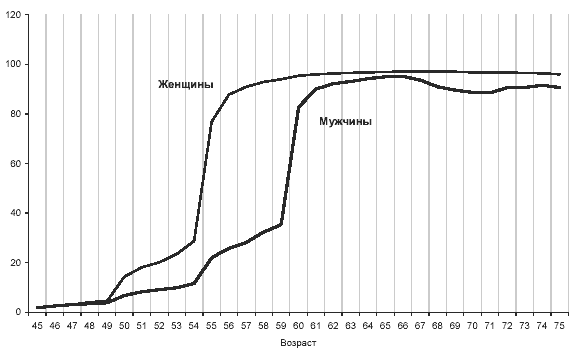

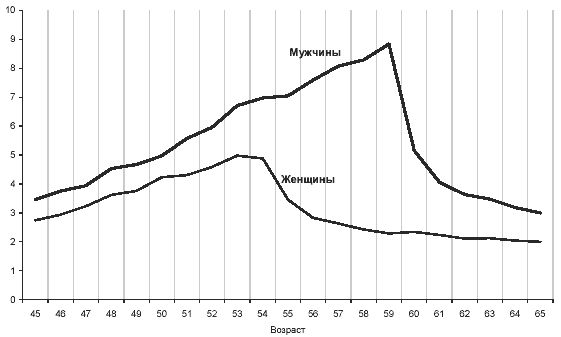

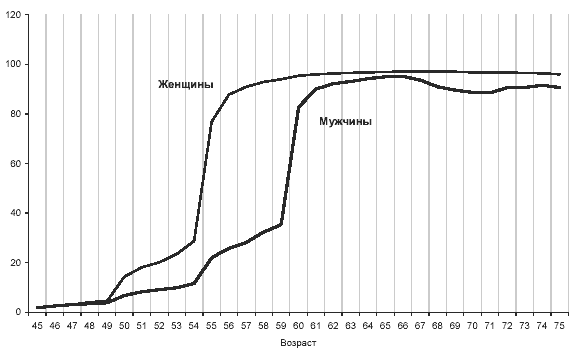

Наряду с актуарными проблемами реформа льготного пенсионного страхования предусматривает решение ряда гендерных проблем. На первый взгляд эти проблемы не является масштабными, поскольку численность женщин, занятых по профессиям, дающим право получения льготной пенсии, сегодня значительно меньше, чем мужчин, обладающих теми же правами. Так в 1998 году в промышленности женщины занятые в условиях, не отвечающим санитарногигиеническим нормам, составляли 15% среди всех женщин занятых в этой отрасли (у мужчин - 26%), в строительстве - 6% (у мужчин 11%), на транспорте - 5% (у мужчин 12%). Главной причиной низкого удельного веса женщин среди занятых в неблагоприятных условиях труда, является прямой запрет на их занятость более чем по 700 профессиям.

Однако в ближайшее время следует ожидать постепенный рост численности женщин, занятых в условиях труда, предусматривающих досрочный выход на пенсию и, следовательно, потенциальных участниц профессиональных пенсионных систем. Дело в том, что в 2000 году список "запретных" для женщин был значительно сокращен и в нем числится сегодня только 500 профессий. Кроме того, не следует забывать, что существующая сегодня система профессиональных пенсий была сформирована еще в 30-е - 40-е годы и с тех пор подвергалась лишь косметическим изменениям. Предполагается, что грядущая реформа системы профессионального пенсионного обеспечения затронет ее основные принципы. В частности, планируется перевод этой системы на накопительные принципы. Оспаривать такую перспективу весьма сложно. По-видимому, это единственно возможное решение. Но его гендерная эффективность зависит от конкретной реализации, учитывающей особенности существующей социально-демографической и нормативно-правовой базы, которая различна для мужчин и женщин. Поэтому идеальной пенсионную систему сделать принципиально невозможно. В любом случае права отдельных социальных групп, будь это мужчины и женщины или жители различных регионов и т.д. будут нарушаться в большей или в меньшей степени (в виду "принципа солидарности", лежащего в основе любой системы социального страхования). В худшем варианте построения такой системы, преимущества лиц одного пола будет обеспечиваться за счет ущемления прав другого. Для того чтобы не допустить законодательного закрепления такого рода ситуаций, необходим глубокий научный анализ действующего и перспективного законодательства с целью поиска компромиссного решения, обеспечивающего гендерное равенство.

Более детальное изучение "гендерной составляющей" реформы льготного пенсионного страхования предусмотрено дополнительным проектом "Гендерная и актуарная экспертиза государственной политики в области профессионального пенсионного страхования", поддержанным "Женской сетевой программой" Института Открытое Общество (Фонд Сороса), грант N 1АТ012.

В рамках реализации указанных проектов Автономной некоммерческой организацией "Независимый актуарный информационно-аналитический центр"совместно с российским деловым журналом "Ваш Банкъ. "Экономист" и Дискуссионным клубом "Экономист" был организован семинар "Профессиональные пенсионные системы: проблемы и перспективы развития". Содействие в проведении семинара также оказал и Фонд "Центр стратегических разработок".

На семинаре, который проходил 8 февраля 2001 года в здании "Президент-Отеля", с докладами выступили ведущие ученые и специалисты, принимающие непосредственное участие в реформировании льготного пенсионного обеспечения, а также представители страховых компаний и негосударственных пенсионных фондов, заинтересованные в развитии профессионального пенсионного страхования.

Всего в работе семинара приняло участие 90 человек. Среди них депутаты Государственной Думы РФ, видные ученые, специалисты заинтересованных министерств и ведомств, сотрудники страховых компаний и негосударственных пенсионных фондов, представители международных благотворительных фондов и организаций, профсоюзы, пресса.

Следует отметить, что указанный семинар и подготовленные по итогам его работы материалы вызвали неподдельный интерес у специалистов занятых подготовкой и проведением реформы пенсионной системы России, руководителей негосударственных пенсионных фондов и страховых компаний, работников промышленных предприятий - потенциальных участников профессиональных пенсионных систем. И сегодня, по прошествии более четырех месяцев с момента окончания семинара, продолжают поступать запросы из различных регионов России и стран СНГ с просьбой предоставить его стенограмму. В этой связи возникла настоятельная потребность в публикации материалов семинара, а в качестве спонсора вновь выступила "Программа поддержки экономических аналитических центров в Российской Федерации".

Используя подходящий случай, мне хочется выразить искренние слова благодарности "Программе поддержки экономических аналитических центров в Российской Федерации" Московского общественного научного фонда, финансируемой Агентством США по международному развитию, "Женской сетевой программе" Института Открытое Общество (Фонд Сороса), а также Фонду "Центр стратегических разработок" за финансовую поддержку научно-практического семинара "Профессиональные пенсионные системы: проблемы и перспективы развития" и издание настоящей книги, содержащей стенограмму основных выступлений. В этой связи хочется особо отметить качественную и оперативную работу сотрудников Издательского Дома "Страховое ревю".

Мне также доставляет большое удовольствие выразить признательность всем докладчикам и участникам семинара, которые отнеслись к его работе крайне ответственно и заинтересованно.

1. Программа поддержки экономических аналитических центров в Российской Федерации была запущена в сентябре 1999 года Она осуществляется Московским Общественным Научным Фондом совместно с Центром институциональных реформ и неформального сектора Университета Мэриленда (IRIS, США) и Международной конфедерации Обществ потребителей при финансовой поддержке Агентства США по международному развитию.

Целью Программы является оказание содействия в становлении и развитии российских экономических институтов и расширении их возможностей в проведении качественного независимого анализа экономической политики России; создание национальной сети экономических аналитических центров и консультантов-аналитиков, мобилизации внутренних интеллектуальных и профессиональных ресурсов для решения экономических задач, стоящих перед страной.

Программа призвана содействовать:

Развитию и эффективному использованию интеллектуальных, профессиональных и организационных ресурсов экономических аналитических центров и независимых экспертов для развития рыночной экономики, проведения реформ, разработки и осуществления экономической политики.

Активному участию негосударственных экономических аналитических центров и независимых экспертов в обсуждении и решении ключевых проблем российской экономики, в консультировании государственных органов центрального, регионального и местного уровня, а также частного сектора, в общественных дебатах по вопросам экономической политики

Созданию всероссийской сети активно взаимодействующих друг с другом экономических аналитических центров и экспертов-экономистов

Более широкому использованию в целях анализа экономической политики новейших достижений экономической науки, современного научного инструментария, первичной экономической и социальной информации, включая данные опросов и обследований, а также первичную статистическую и бюджетно-финансовую информацию.

Приоритетными для Программы являются следующие направления исследований:

макроэкономическая политика;

проблемы налоговой и бюджетной политики;

экономические аспекты реформирования государственного управления и государственного сектора;

реструктуризация предприятий и корпоративное управление;

создание конкурентной среды и антимонопольная политика;

реформа финансового сектора;

рынок труда и системы социальной защиты;

промышленная политика;

экономические проблемы социальных реформ;

теневая экономика и экономические методы борьбы с коррупцией.

Участники Программы имеют возможность проконсультироваться у ведущих российских и зарубежных экономистов о том как получить необходимую информацию, расширить профессиональные контакты. Получатели институциональных грантов могут также воспользоваться рекомендациями по вопросам организационного развития, распространения результатов, полученных в ходе исследований в области экономики.

В рамках Программы проводятся конференции, рабочие заседания, лекции и тематические круглые столы, направленные на обобщение позитивного опыта, полученного в результате проведенных исследований.

М.Э. ДМИТРИЕВ Доктор экономических наук, профессор первый заместитель Министра экономического развития и торговли РФ

В настоящее время обсуждение вопросов ключевых подходов к стратегии реформирования пенсионной системы ведется чрезвычайно интенсивно, и окончательный механизм пенсионной реформы пока неясен, поскольку процесс очень серьезен, а проблемы, стоящие перед нашим обществом в этой сфере, настолько глубоки, что позволяют рассматривать много разных решений различных аспектов пенсионной политики.

Однако сейчас степень дискуссионности проблем, связанных с профессиональными пенсионными системами, значительно ниже, чем по другим аспектам пенсионной реформы, в том числе и на Правительственном уровне. Сегодня внутри Правительства Российской Федерации по вопросам реформирования профессиональной пенсионной системы сложился консенсус и разработанные принципы не подвергаются особому сомнению.

Каковы эти принципы.

Во-первых, приобретенные права по досрочному выходу на пенсию в связи с особыми условиями труда и по выслуге лет Профессиональные пенсионные системы должны быть признаны, каким-то образом отражены и конвертированы в будущие пенсионные выплаты работникам. Не обязательно, чтобы эти выплаты были связаны с досрочным выходом на пенсию. Если работник пожелает, он может получить их в виде прибавки к пенсии в более позднем возрасте. Но эта прибавка должна быть эквивалентна тому, что он мог бы получить в нынешней системе. По этому вопросу существует полное понимание того, что это является необходимым условием реформирования профессиональной пенсионной системы.

Есть также четкое понимание того, что с определенного момента времени приобретение прав на досрочную пенсию на старых принципах, т.е. на принципах распределительного финансирования этих пенсий, должно прекратиться. И это значит, что с того момента приобретение новых прав будет осуществляться уже на основе накопительного их финансирования, и объем приобретенных прав будет строго соответствовать тому объему страховых взносов, которые в накопительную систему будут уплачены за конкретного работника.

Не подвергается ни малейшему сомнению и тот аспект, что страховые взносы, которыми должно обеспечиваться приобретение будущих прав в связи с досрочным выходом на пенсию, должны выплачиваться сверх установленного страхового пенсионного тарифа, в объемах, соответствующих реальной актуарной оценке возникающих обязательств. То есть с тем, чтобы с учетом полной выработки стажа, обеспечивающего право на досрочный выход на пенсию, человек в течение льготного пенсионного периода до достижения общеустановленного пенсионного возраста получал пенсию, которая была бы эквивалентна, согласно актуарным оценкам, той пенсии, которую он получает в рамках действующей пенсионной системы.

После некоторых дебатов в Правительстве Российской Федерации окончательно решен вопрос о том, что Списки N1 и N2 должны быть сохранены.

Отмена этих списков в сложившейся ситуации была бы чрезвычайно болезненной акцией, негативно воспринимаемой широкой общественностью, и в том числе профсоюзами. Правильность такой акции, как с точки зрения социальных, так и политических последствий, вызывает серьезные сомнения. Именно это и предопределило тот факт, что в материалах, направляемых в Правительство в течение последнего полугода, предполагалось сохранение указанных списков.

Таким образом, все основные элементы действующей системы досрочных пенсий сохранены, чем обеспечена значительная степень преемственности, я бы даже сказал инерционности, в подходах к реформированию досрочных пенсий.

В то же время, отношение к проблеме реформирования профессиональных пенсий продолжает развиваться во вполне определенном направлении. Как и по многим другим вопросам, наше общество, исполнительные и законодательные власти начинают придавать более серьезное значение гибкости системы и свободе выбора конкретных участников разного рода форм страхования и социальной защиты. С учетом этого формируются предложения, связанные с реформированием профессиональной пенсионной системы. По сути своей, в основе они остаются теми же, но число степеней свободы выбора, которое сейчас может быть заложено в законодательные акты, связанные с этой реформой, существенно возрастает.

Прежде всего речь идет о том, что каждое предприятие может выбирать между Пенсионным фондом Российской Федерации и негосударственным пенсионным фондом при создании профессиональной пенсионной системы, финансируемой на накопительных принципах. Такая возможность была заложена еще в Программе пенсионной реформы 1998 года.

Негосударственные пенсионные фонды, которые будут участвовать в этой системе, должны иметь более благоприятный налоговый режим в части обязательств, связанных с профессиональными пенсиями. Естественно, что более благоприятный налоговый режим должен сопровождаться и более жестким режимом надзора, контроля за деятельностью профессиональных пенсионных фондов, требованием большей прозрачности к их деятельности.

В дополнение к перечисленным возможностям выбора, сейчас предлагается дополнительный механизм, который позволит в большей степени учитывать интересы конкретных предприятий и работников, а также ситуацию в отраслях и регионах.

Речь идет о том, что при согласии социальных партнеров могут быть разработаны условия, при которых работники смогут отказаться от досрочного выхода на пенсию, получив за это компенсацию в виде прямого повышения оплаты труда. Такое повышение заработной платы должно быть закреплено соответствующими типовыми положениями в коллективных трудовых договорах и соглашениях. Предполагается, что такие соглашения должны быть долгосрочными и иметь воспроизводимый характер. Если по решению социальных партнеров действие такого договора прекращается, то они должны вернуться к накопительному механизму финансирования досрочного выхода на пенсию для конкретных работников, у которых эти надбавки исчезают.

Это новый подход к решению проблем досрочного выхода на пенсию. Наличие такого положения в коллективном договоре позволит гибко и оперативно переводить траекторию развития досрочного пенсионного обеспечения на любом предприятии с одного из возможных законодательно обусловленных направлений на другое.

Если в коллективном договоре нет указанного типового положения, это означает, что возможность у данного предприятия только одна: остаться в Пенсионном фонде Российской Федерации и финансировать эту досрочную пенсию на накопительных принципах через индивидуальные счета работников в Пенсионном фонде.

Таким образом, только наличие в коллективном договоре соответствующего положения, согласованного сторонами социального партнерства, юридически прозрачного, понятного всем, позволяющего сторонам защитить свои позиции в суде, дает предприятиям право на альтернативный выбор.

Однако одна альтернатива у предприятий есть и в данном случае. Она связана с тем, что работодатель может обосновать то, что работник действительно занят на производстве с безопасными условиями труда, и в этом случае просто вывести его из системы досрочных пенсий.

Готовящийся Министерством экономического развития и торговли закон открыт для всех предложений, связанных с формированием будущих пенсионных прав работников.

В эту систему могут быть включены как негосударственные пенсионные фонды, так и другие финансовые структуры - конечно, на приведенных выше условиях. Безусловно, в ней могут участвовать и страховые компании.

В то же время надо понимать, что участие негосударственных пенсионных фондов в системе страхования досрочных пенсий, в силу большого количества льгот в части налогообложения, наличие определенных гарантий в этой системе и элементов обязательности, делает, естественно, необходимым и более жесткое регулирование деятельности самих негосударственных пенсионных фондов. Такие же требования должны будут предъявляться и к страховым компаниям, если они захотят работать на рынке обязательного пенсионного страхования.

Здесь прежде всего встает проблема разделения балансовых обязательств страховых компаний по имущественным видам страхования или страхования жизни. Это серьезная проблема. Может быть, потребуются новые механизмы регулирования, связанные с вопросами управления резервами страховых компаний для такого вида страхования.

Негосударственные пенсионные фонды не всегда пользуются услугами специализированных депозитариев в рамках добровольно пенсионного страхования, но в рамках обязательных профессиональных пенсионных систем эти требования будут жесткими и абсолютно обязательными.

Организация управления и размещение резервов страховых компаний, в рамках обязательного пенсионного страхования, также должны регулироваться более жестким образом и быть более прозрачными, чем это принято при добровольных видах страхования, которые не несут такой серьезной социальной нагрузки.

Разрабатываемая Министерством экономического развития и торговли РФ система обязательного страхования досрочных пенсий дает большую свободу выбора для всех ее участников. Она стимулирует также и конкуренцию между различными участниками негосударственного рынка пенсионного и социального страхования. А такая свобода выбора, в конечном итоге, будет служить интересам тех, кто пользуется услугами этой системы, поможет избежать перекосов, связанных с принудительными системами, которые всех ставят в одинаковые условия, независимо от реальной ситуации в той или иной отрасли или на предприятии, создавая неоправданные привилегии для одних и трудности для других. Выработанная система гибка, она предназначена для работы в рыночной экономике и может быть приспособлена для конкретных социально-экономических условий различных предприятий и регионов.

М.М. КАРАГОДИН Кандидат экономических наук, заместитель руководителя Департамента труда, занятости и социальной политики

Министерства экономического развития и торговли РФ

Главная проблема, которая существует в сфере льготного пенсионного обеспечения, - это бесплатный характер профессиональных пенсий. Фактически сегодня это дополнительная услуга, получаемая работниками после достижения соответствующего возраста и оплачиваемая за счет общих взносов, за счет всех работодателей. То есть по сути дела, для каждого конкретного работодателя эта дополнительная услуга не имеет цены. Естественно, ею широко пользуются.

Информация о расширении круга лиц, пользующихся этими льготами, широко известна. Проблема заключается в том, что на обеспечение указанных льгот отвлекаются большие ресурсы из общего пенсионного "котла", что в свою очередь приводит к снижению общего уровня пенсий в стране, не позволяя обеспечить достойную пенсию для пожилых людей, у которых она является единственным источником существования.

Необходимость реформирования профессиональных пенсий ни у кого не вызывает сомнения, поэтому пока дискуссии разворачиваются, в основном, вокруг других составляющих пенсионной системы.

Представляется, что такое дискуссионное затишье вокруг проблем профессиональных пенсий связано с тем, что еще не сделаны никакие реальные шаги в направлении решения этого вопроса.

В настоящее время существует согласие по ряду вопросов, связанных с механизмом реформирования льготного пенсионного обеспечения.

Во-первых, есть согласие о необходимости сохранения обязательного характера сегодняшних льготных пенсий в рамках профессиональной пенсионной системы. Речь идет о том, что работники, трудовая деятельность которых происходит в настоящее время в неблагоприятных условиях труда, уже сформировали и продолжают формировать права на льготные пенсии. Поэтому новое законодательство должно сохранять преемственность и сохранить те права, которые человек уже заработал.

Во-вторых, существует также согласие по поводу того, что финансирование этих профессиональных пенсий должно осуществляться за счет дополнительного тарифа. То есть, работодатель должен нести дополнительные материальные затраты в связи с тем, что имеет рабочие места с неблагоприятными условиями труда. Такое согласие существует по отношению к большинству профессий с неблагоприятными условиями труда. Проблемы возникли только по поводу тех профессий, которые связаны с неблагоприятными средами, и, где улучшение условий труда труднореализуемо.

Согласованным можно считать и тот вопрос, что дополнительные пенсионные взносы за работу в неблагоприятных условиях труда, должен выплачивать работодатель, поскольку на нем лежит ответственность за условия труда.

И, наконец, более или менее согласованным является вопрос о том, что необходимо осуществлять профессиональное пенсионное обеспечение или страхование в период до достижения общеустановленного пенсионного возраста, поскольку социальный налог, который платится с начала этого года, и страховые взносы, которые были до этого, не изменяются в связи с введением профессиональной пенсионной системы и обеспечивают финансирование пенсий на общих основаниях с общеустановленного возраста. Финансирование льготных профессиональных пенсий должно осуществляться только в рамках профессиональных пенсионных систем. Вопрос о возрасте, с которого будут предоставляться льготные пенсии, пока остается открытым.

Это, пожалуй, весь круг вопросов, которые в определенной мере согласованы и вызывают понимание у различных заинтересованных сторон при обсуждении проблем профессионального пенсионного обеспечения, профессиональных пенсионных систем.

Дальше, речь пойдет о дискуссионных вопросах.

Министерство экономического развития и торговли РФ активно занимается проблемой реформирования льготных пенсий с конца прошлого года. Был подготовлен короткий концептуальный документ, в котором изложены основные положения будущей реформы. Этот документ направлялся соисполнителям, привлеченным к работе. Его основные идеи обсуждались с представителями профсоюзов, наиболее заинтересованных в решении этого вопроса.

Рассмотрим основные позиции документа.

Работодатель обязан уплачивать взносы на обязательное страхование досрочных пенсий во всех случаях. Очень важным является вопрос о том, куда работодатели будут делать эти взносы. Будет ли это Пенсионный фонд Российской Федерации, негосударственные пенсионные фонды или иные финансовые институты, которые также могут работать на страховом пенсионном рынке - вопрос пока открытый.

В масштабах нашей большой, протяженной страны, отличающейся разной степенью развития финансовой инфраструктуры в различных регионах, видимо, будет сложно организовать сеть частных финансовых организаций, которые могли бы обеспечить надежное функционирование обязательной профессиональной пенсионной системы.

Поэтому, с нашей точки зрения, какая-то часть обязательств, связанных с профессиональной пенсионной системой, будет формироваться и обеспечиваться в рамках существующего Пенсионного фонда Российской Федерации.

Каким же образом будет осуществляться выбор между Пенсионным фондом РФ и частной пенсионной системой (лучше сказать, негосударственными профессиональными пенсионными системами)? Представляется, что более целесообразно и оправданно было бы это делать, используя отношения социального партнерства и инструмент коллективного договора. Возможны, конечно, и другие варианты.

В последнем союзном законе, который по ряду причин так и не стал действовать, была разработана схема введения платности льготных пенсий. Тогда предполагалось, в течение пяти лет ежегодно перекладывать нагрузку по финансированию льготных пенсий на работодателей в размере 20%.

При всей своей простоте и очевидности схема была не очень эффективна. Прежде всего в связи с тем, что оставляла отношения в плоскости государства и работодателя. В ней основными партнерами являлись только государство и работодатель. Работник был выведен из сферы решения вопросов. У профсоюзов или у других организаций, представляющих интересы работника, оставалась функции стороннего наблюдателя или критика тех действий, которые предпринимались в рамках реформирования профессиональных пенсионных систем.

В условиях рыночной экономики такое положение вещей неестественно. Оно не позволяет защитить и реализовать интересы работника в полной мере, поскольку работник через своих представителей не включен ни в механизм принятия решений, ни в процесс реализации своих прав на профессиональную пенсию.

Более целесообразным представляется отказаться от этой простой схемы и перевести формирование обязательных профессиональных пенсионных планов в плоскость отношений социальных партнеров. То есть, решение вопроса о выборе профессиональной пенсионной системы должно происходить в рамках коллективного договора и работодатель обязан заключить договор об обрганизации профессионального пенсионного страхования с соответствующей (определенной коллективным договором) финансовой структурой. Если в коллективном договоре этот вопрос не решен, то работодатель обязан уплачивать страховые взносы в Пенсионный фонд.

Однако, при этом опускается одна альтернатива, которая связана со следующим. Хорошо известно, что далеко не все случаи назначения сегодняшних льготных пенсий обоснованы действительно реально существующими неблагоприятными условиями труда. Бесплатный для работодателя характер льготных пенсий приводит в ряде случаев к тому, что в целях стимулирования работника и закрепления его на рабочем месте, он, по существу, "подтягивает" фактические условия труда под ту или иную профессию, которая включена в льготный список. Таким образом работнику создаются дополнительные стимулы. По оценкам специалистов, до 30% назначений льготных пенсий необоснованны.

Такая ситуация позволяет предоставить социальным партнерам - работнику и работодателю - еще одну возможность выбора: заменить уплату взносов в профессиональную пенсионную систему соответствующими надбавками к заработной плате или повышением заработной платы. Проблема заключается только в том, в какой форме такое соглашение может быть реализовано.

Профсоюзы, прежде всего ФНПР, позитивно воспринимают изложенные подходы к реформированию льготных пенсий. Их опасения связаны не с самой идеей, заложенной в реформе льготных пенсий, а с теми сложностями, которые могут возникнуть при реализации взаимоотношений социального партнерства. Тут действительно немало проблем, которые прежде всего связаны с тем, что сегодня вопросы заключения коллективных договоров регулируются Законом РФ от 11.03.92 N2490-1 "О коллективных договорах и соглашениях".

Закон предусматривает, что работодатель и профсоюз или другой орган, представляющий интересы работников, обязаны, если получат предложение от противоположной стороны, приступить к процедуре заключения коллективного договора. Однако, это совсем не означает, что переговоры увенчаются успехом и коллективный договор в обязательном порядке будет заключен. В том случае, когда между договаривающимися сторонами имеются разногласия, законодательство не обязывает их заключать договор. Конечно, выход из такого положения есть, так как в этом случае работодатель будет обязан платить взносы в Пенсионный фонд Российской Федерации. Но это будет нежелательным вариантом развития событий, поскольку такая ситуация, по существу, будет сохранять государственную систему льготного профессионального пенсионного обеспечения. Пенсионный фонд - это, все- таки, государственная система. Более предпочтительным является успешное использование механизма коллективных договоров для решения рассматриваемой проблемы.

В Законе о коллективных договорах и соглашениях есть позиция, которая предусматривает необходимость включать к коллективные договора те нормативные положения, по которым в действующих законодательных актах содержится прямое предписание об обязательном их закреплении в коллективном договоре. Следовательно, если в законодательстве будет закреплено обязательное требование о том, что коллективный договор должен содержать обязательства по ведению пенсионного плана и по уплате взносов в профессиональную пенсионную систему, то участники переговоров, работодатель и работник, заключая коллективный договор, будут обязаны предусмотреть в нем эту позицию.

Примеры уже существуют. В КЗоТе есть норма, которая предусматривает, что для проведения мероприятий по охране труда в установленном порядке выделяются средства, и порядок использования этих средств определяется в коллективных договорах или соглашениях. Такая же норма связана с определением размера доплат за работу в ночное время. Поэтому аномальные условия труда также могут и должны фиксироваться в коллективных договорах и соглашениях. Прецеденты уже есть, существуют и соответствующие процедуры. Поэтому Минэкономики России оптимистично смотрит на возможность подобного решения проблемы обязательного страхования досрочных пенсий.

В то же время, существует и ряд проблем, препятствующих развитию отношений социального партнерства. Закон о коллективных договорах и соглашениях содержит некоторые нормы, которые возлагают определенную ответственность на договаривающиеся стороны за уклонение от переговоров, неисполнение обязательств и не заключение договоров. Однако, поскольку заключение договоров не является обязательной процедурой, то, естественно, ни о какой серьезной ответственности речь идти не может. Да и штраф за такие нарушения в настоящее время составляет всего порядка 5 тысяч рублей.

Конечно, Закон о коллективных договорах и соглашениях создает определенные правовые предпосылки для передачи процесса формирования профессиональных пенсионных систем в руки работодателей и работников. Но он содержит далеко не весь набор необходимых правовых норм, которые позволяли бы ему устойчиво функционировать. В Законе не прописаны процедуры и нет ссылки на соответствующие нормативные акты, которые регламентировали бы процесс реализации прописанных в нем норм.

Кроме того, существует еще одна проблема, связанная с тем, что далеко не на всех предприятиях есть организации, представляющие интересы работников, то есть сами работники оказались не объединенными. По данным за первую половину 2000 года, только около 29% действующих предприятий, на которых занято примерно 53% всех работников, трудящихся в различных отраслях экономики, имели коллективные договоры. В основном это предприятия и организации государственной и муниципальной форм собственности. Незначительное число малых и средних предприятий также имеют такого рода договоры.

В том случае, если коллективный договор отсутствует и отношения работника и работодателя регулируются через индивидуальный трудовой договор, законодательно должна быть предусмотрена норма, которая обязывала бы работодателя включать в индивидуальный трудовой договор обязательства по уплате страховых взносов в обязательную профессиональную пенсионную систему. Однако урегулирование проблемы профессиональных пенсий через индивидуальные трудовые договоры - вещь достаточно сложная, поскольку здесь работник в одиночку противостоит работодателю.

Представляется, что определенные правовые предпосылки для передачи вопроса о создании профессиональной пенсионной системы в руки социальных партнеров уже существуют. Другая их часть может быть создана в рамках формируемого сейчас законодательства, посвященного профессиональным пенсиям, а также путем внесения изменений в существующий Закон о коллективных договорах и соглашениях, а если необходимо - и в Кодекс законов о труде, поскольку Трудовой кодекс пока не принят.

В настоящее время наиболее важной и до конца не проработанной проблемой является трансформация обязательств по льготному пенсионному обеспечению в рамках правового регулирования коллективных договоров.

Сложность заключается прежде всего в том, что происходит радикальное изменение всей системы льготных пенсий. Вместо системы с определенными выплатами мы получаем систему с определенными взносами, а это порождает совсем иные экономические и правовые механизмы. Зарубежный опыт показывает, что правовое решение тех или иных проблем оказывает существенное влияние на внутреннее содержание реформируемых систем.

Концепцией реформирования профессиональных пенсионных систем предусматривается, что ее базой должен стать Пенсионный фонд Российской Федерации. Но здесь возникают очень серьезные проблемы, связанные с деятельностью Пенсионного фонда по ведению персональных счетов, а также с тем, как операционная система Пенсионного фонда РФ будет взаимодействовать с другими субъектами профессиональных пенсий.

Еще одной сложной и дискуссионной является проблема прав пенсионеров на накопления, которые будут сделаны внутри профессиональных пенсионный систем.

Третий вопрос, который придется решать и который обязательно будет являться частью этой системы, - это собственно проблема накоплений, проблема инвестирования резервов.

Безусловно, многое будет зависеть от того, какие негосударственные финансовые институты придут на рынок профессиональных пенсий. Но основным вопросом, конечно, является обеспечение единства принципов, на которых этот рынок будет функционировать, для всех субъектов профессионального пенсионного страхования, в том числе и Пенсионного фонда Российской Федерации - поскольку, если Пенсионный фонд будет работать на иных принципах, мы получим полный дисбаланс внутри системы профессиональных пенсий. То есть, если мы применяем систему депозитарного размещения резервов через управляющие компании на открытых рынках, то такие же принципы должны применяться и по управлению резервами Пенсионного фонда, который формируется в рамках профессиональных пенсий.

Такой подход очевиден и не вызывает особых дискуссий. Проблема заключается в разработке правового механизма, способного обеспечить соблюдение такого подхода.

Очевидно также, что механизм будет близок к тому правовому механизму, который используется при реформировании всей пенсионной системы, поскольку, трансформируя льготные пенсии, мы все-таки имеем дело с некоторыми государственными обязательствами, которые конвертируются в обязательства иного уровня, но, тем не менее, не прекращают ими быть. То есть реально, когда говорится о предоставлении защиты лицам, занятым на работе с особыми условиями труда, то речь идет о том, что здесь присутствует явно выраженный публичный интерес. Государству не безразлично то, что будет происходить с этими людьми. Меняются механизмы, но не меняется сама сущность вопроса.

Что касается дополнительного профессионального обеспечения по другим направлениям, то здесь государство, в принципе, никогда публичного интереса не проявляло. Однако существует немало вопросов, которые его интересуют. И, прежде всего, это проблема совмещения обязательного и добровольного профессионального пенсионного страхования. Этот вопрос не затрагивается в разрабатываемом Минэкономики России законопроекте, но определенные нормы, заложенные в нем, будут касаться деятельности всех субъектов, занятых на рынке профессионального пенсионного страхования.

Высказываются опасения, связанные с тем, что участие Пенсионного фонда Российской Федерации в страховании льготных досрочных пенсий, делает практически безальтернативной эту систему, и негосударственным страховым структурам будет трудно с этим бороться. Представляется, что такие опасения сильно преувеличены, поскольку страхователю (в лице социальных партнеров) будет предоставлено право менять не устроившего его страховщика.

Задачей законопроекта, разрабатываемого Министерством экономического развития и торговли РФ, является, прежде всего, сохранение тех обязательств, которые уже существуют по досрочному льготному пенсионному обеспечению. Но, кроме того, он должен содержать механизмы, которые будут стимулировать создание и развитие новой профессиональной пенсионной системы.

Этот закон будет базовым. Его принятие, безусловно, потребует внести изменения и дополнения в уже действующие законы, например, в Закон о коллективных договорах и соглашениях. Кроме того, будет разработан ряд нормативных актов указывающих на порядок реализации законодательных решений.

Разрабатываемый Министерством экономического развития и торговли РФ законопроект, связанный с трансформацией механизма предоставления льготных пенсий, является только частью проблемы профессиональных пенсий. Реально эта проблема гораздо шире, поскольку уже сейчас существует немало работодателей, никак не связанных с опасными и вредными условиями труда, но готовых предоставить своим работникам дополнительные социальные льготы. Сдерживает их, прежде всего, отсутствие законодательно разработанного механизма предоставления таких льгот.

В.Н. БАСКАКОВ Доктор физико-математических наук, профессор, директор Независимого актуарного информационно-аналитического центра

Пенсионная реформа, несомненно, является одним из самых сложных видов структурных реформ, поскольку она затрагивает финансовые интересы всех слоев населения, и как следствие нарушает существующий политический и экономический баланс в обществе, оказывает воздействие на функционирование рынков труда и капитала, перераспределяет доход внутри поколений и между поколениями работников. При этом понятно, что пенсионная реформа имеет определенную протяженность во времени и реализуется в несколько этапов. Михал Рутковски, руководитель отдела социальной защиты Всемирного Банка, выделяет следующие этапы пенсионной реформы:

1. Формирование заинтересованности;

2. Выработка концепции (этот этап должен включать проведение сложнейших актуарных расчетов, что весьма важно для современной России);

3. Представление концепции;

4. Распространение концепции, получение обратной связи, формирование консенсуса;

5. Разработка нового законодательства;

6. Принятие законов;

7. Реализация.

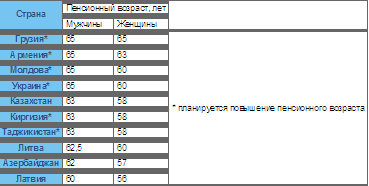

Говоря о состоянии пенсионной реформы в нашей стране, можно констатировать, что она зациклилась на первых двух этапах, которые, в совокупности продолжаются уже более шести лет. Первая концепция реформы была одобрена в 1995 году, в 1998 году представлена новая, в настоящее время разрабатывается очередная программа пенсионной реформы. По продолжительности второго этапа - "Выработка концепции" - Россия существенно превзошла другие страны, вставшие на путь реформирования своих национальных пенсионных систем (табл. 1).

Это имеет весьма простое объяснение. Любой сценарий пенсионной реформы обязательно сопровождается появлением "выигравших" и "проигравших" в процессе ее реализации. Это относится не только к отдельным гражданам и социально-демографическим группам, но и к определенным политическим и экономическим образованиям. Наше общество крайне мозаично. Люди разобщены не только по политическим воззрениям, но, что очень важно, по экономическому статусу - отсутствие среднего класса существенно усиливает поляризацию общества.

Отсюда столь противоречивые требования к основным положениям пенсионной реформы, которые выдвигают различные "организованные группы". Но поскольку проведение пенсионной реформы предполагает перераспределение больших денежных потоков, то договориться и сбалансировать интересы всех заинтересованных сторон довольно сложно, а без открытой и честной дискуссии о цели пенсионной реформы и путях ее реализации - практически невозможно.

Табл. 1. Сроки реализации отдельных этапов пенсионной реформы.

Уже давно пришло время разорвать "порочный круг" и завершить выработку концепции. Для этого необходимо:

сформулировать долгосрочную цель пенсионной реформы как построение финансово устойчивой, экономически и социально эффективной пенсионной системы и наполнить эти понятия конкретным экономическим и социальным содержанием;

определить основные положения будущей пенсионной системы исходя из цели реформы, а также ожидаемого сценария развития экономических и процессов в стране, по крайней мере, на ближайшие 50 лет;

добиться активного участия молодых работников в обсуждении пенсионных проблем, убедив их в том, что государство выполнит свои будущие обязательства, и тем самым сделать молодежь одной из движущих сил пенсионной реформы;

разработать стратегию переходного периода, которая предусматривает постоянное увеличение числа "выигравших", ее "венцом" должно стать построение пенсионной системы, адекватной общей цели пенсионной реформы;

организовать обсуждение пенсионных проблем в форме открытой дискуссии между поколениями и другими заинтересованными сторонами.

На первый взгляд, сделать пенсионную систему эффективной во всех отношениях весьма просто. Для повышения ее финансовой устойчивости и экономической привлекательности необходимо лишь снизить пенсионные взносы, а для более эффективной социальной защиты людей в старости - повысить пенсионные выплаты. Однако при прочих равных условиях - это взаимоисключающие решения проблемы, поэтому необходим компромисс. Прежде чем приступить к его поиску, следует определить, какими ресурсами мы располагаем. Анализ модели пенсионной системы показывает, что рычагов, которыми можно управлять в процессе ее реформирования не так уж и много, их всего три: пенсионный возраст; досрочные пенсии; доходность.

Поэтому любое предложения по реформированию пенсионной системы, явно или неявно использует указанные рычаги.

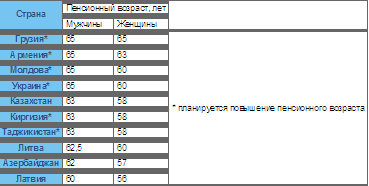

Пенсионный возраст

Это один из мощнейших механизмов управления финансовой устойчивостью пенсионной системой. Именно поэтому большинство стан бывшего СССР уже повысили пенсионный возраст или планируют его повышение (табл. 2). Это не удивительно, так как повышение пенсионного возраста практически сразу оказывает "тонизирующее" воздействие на ряд основных параметров пенсионной системы: снижает соотношение работающих и пенсионеров, увеличивает период осуществления пенсионных взносов и сокращает период получения пенсий. Однако повышение пенсионного возраста - очень непопулярная мера (особенно в современной России, когда для многих семей, в состав которых входят пенсионеры, пенсия является основным источником "живых" денег). Поэтому Правительство на такие меры идет, как правило, неохотно, опасаясь сопровождающих их политических рисков. Эти риски можно снизить, если, например, принять решение о постепенном повышении пенсионного возраста, которое начнется через несколько лет. Заинтересованные лица предпенсионного возраста отнесутся к такому решению спокойно, ибо оно их не коснется, а молодые работники вообще посмотрят на это "сквозь пальцы" так как, согласно социологическим опросам, сегодня о пенсии они практически не думают. При таком решении проблемы к моменту, когда пенсионный возраст действительно начнет повышаться, страсти уже улягутся, и повышение пенсионного возраста будет восприниматься как нечто обыденное.

Здесь же следует отметить, что в ближайшие годы повышение пенсионного возраста в России неизбежно по ряду причин. Во-первых, пенсионный возраст в нашей стране один из самых низких в мире. Во-вторых, ожидаемые негативные демографические тенденции и грядущий кризис действующей пенсионной системы не оставят Правительству иного выбора. И в-третьих, во всем мире наблюдается повышение продолжительности жизни. Правда, эти тенденции пока России не коснулись, но стоит заметить, что у россиян, к счастью, не обнаружено биологических особенностей организма, которые ограничивают продолжительность их жизни по сравнению с другими народами.

Табл. 2. Изменение пенсионного возраста в странах бывшего СССР.

Досрочные пенсии

Досрочные (или так называемые льготные) пенсии за выслугу лет, за работу во вредных и особых условиях труда - самая болевая точка современной пенсионной системы России. И, в первую очередь, это проблема распределительной системы. Дело в том, что льготное пенсионное обеспечение обходится работодателю в ноль рублей - ввиду того, что льготная пенсия оплачивается за счет общих взносов. Кроме того, не надо тратиться на улучшение условий труда. Поэтому работодатели широко пользуются такими пенсиями, привлекая людей на свои предприятия для работы во вредных условиях. Между тем это отвлекает ресурсы от общего пенсионного обеспечения и создает проблемы с уровнем пенсий по старости для обычных пенсионеров.

Решение здесь может быть только одно - незамедлительный вывод льготных пенсий за рамки государственного пенсионного страхования, тем более, что соответствующий законопроект уже разработан Министерством экономического развития и торговли Российской Федерации. Вывод досрочных пенсий из системы государственного пенсионного страхования оказывает на пенсионную систему действие аналогичное повышению пенсионного возраста. Однако в этом случае нагрузки будет снижаться медленно - ввиду того, что в системе государственного пенсионного страхования остается весьма большой имплицитный долг по досрочным пенсиям, который будет "давить" на нее в течение нескольких десятилетий даже после перевода льготного пенсионного страхования в ведение профессиональных пенсионных систем.

Доходность

Вопрос доходности имеет большое значение в любой пенсионной системе, и он же фактически определяет основное различие этих систем. Так, для распределительной пенсионной системы доходность определяется исключительно ставкой взноса в пенсионный фонд, а для накопительной - еще и дополнительным доходом, полученным от инвестирования пенсионных накоплений.

Понятно, что повышение доходности пенсионной системы благоприятно сказывается на ее эффективности. Однако, если рост доходности происходит за счет повышения ставки пенсионного взноса, это означает увеличение финансовой нагрузки на работающих. Учитывая, что сегодня ставка пенсионного взноса составляет 28% ФОТ, можно смело утверждать, что этот "рычаг" стабилизации пенсионной системы уже исчерпан. Иными словами, сегодня в распределительной (и условно-накопительной) пенсионной системе управлять доходностью практически невозможно, а в накопительной системе такая возможность еще существует.

Краткий анализ программы

Действующая пенсионная система, если ее оставить без изменения, обанкротится, по разным оценкам, уже в 2015 - 2020 годах. Поэтому к предлагаемым сегодня мерам по ее реформированию априори предъявляются требования некоторой радикальности и действенности.

Анализ Программы пенсионной реформы (опубликованной в газете "Ваше право", Документ N10, 2001 год) показывает, что из трех названных нами рычагов управления эффективностью пенсионной системы в Программе задействован лишь один - проблема досрочных пенсий, а пенсионный возраст и доходность (ставка пенсионного взноса, так как предлагается условно-накопительная система) остались без изменения. Учитывая, что вывод досрочных пенсий из системы государственного пенсионного страхования воздействует на пенсионную систему постепенно, следует полагать что и эффект от этого будет проявляться многие годы. Поэтому не следует ожидать, что предложенная мера исправит положение с финансовой устойчивостью пенсионной системы (такой вывод подтверждают актуарные расчеты, проведенные специалистами Независимого актуарного информационно-аналитического центра). Более детально останавливаться на этом варианте программы нет смысла, так как он сейчас дорабатывается. И судя по выступлению Михаила Дмитриева на парламентских слушаниях "Реформирование пенсионной системы в Российской Федерации. Проблемы и перспективы", состоявшихся 20 марта 2001 года, изменения происходят в нужном направлении. В частности, новая Программа пенсионной реформы предусматривает дополнительное включение накопительного элемента, что сделает пенсионную систему объективно более устойчивой. Однако вопрос повышения пенсионного возраста в повестке дня по-прежнему не стоит.

Актуарные расчеты

Вопросы, относящиеся к области актуарных расчетов, абсолютно нейтральны к типу пенсионной системы, однако это не ущемляет их важности, ибо успех пенсионной реформы во многом зависит от того, насколько корректно просчитаны все ее шаги (как на макро, так и на микроэкономическом уровне). Для обеспечения точности актуарных расчетов нужно решить как минимум две проблемы.

Во-первых, необходимо обеспечить подготовку качественных актуариев. Сегодня их уже катастрофически не хватает, а государственной программы подготовки актуариев не существует вообще. Можно прогнозировать, что реформа льготного пенсионного страхования, предусматривающая перевод досрочных пенсий в ведение профессиональных пенсионных систем обострит проблему отсутствия высококвалифицированных актуариев до предела. Без ее скорейшего решения пенсионная реформа может просто не пойти. Одновременно с подготовкой актуариев необходимо создать правовую базу, в соответствии с которой актуарное оценивание проводили бы действительно независимые эксперты, - это единственный способ добиться того, чтобы пенсионная реформа отражала интересы всех застрахованных, а не только интересы отдельных ведомств.

Вторая проблема связана с необходимостью обеспечить качество собираемой демографической и экономической статистики, являющейся информационной основой актуарных расчетов. На данный момент доступной и полноценной статистики в стране нет, система персонифицированного учета до сих пор не работает в полном объеме. Сегодня, например, невозможно точно оценить имплицитный пенсионный долг государства перед людьми, работающими во вредных условиях, - данные о их возрасте и трудовом стаже просто отсутствуют. Между тем это необходимое условие реформирования досрочного пенсионного страхования. Таких примеров множество. Поэтому сегодня назрела настоятельная потребность ревизии имеющейся статистики. Систему персонифицированного учета нужно наладить таким образом, чтобы статистика в формате, необходимом для проведения актуарных расчетов, была доступна общественности. Если этих данных окажется недостаточно, то пока еще есть время включить необходимые вопросы в предстоящую перепись населения. Ссылки на высокую стоимость этой процедуры несостоятельны, так как ошибка при проведении актуарных расчетов системы пенсионного и социального страхования может иметь куда более серьезные финансовые последствия.

Решение этих двух проблем без сомнения будет способствовать повышению качества актуарных расчетов и стабильности пенсионной реформы.

В заключение следует отметить, что актуарные расчеты должны проводиться на постоянной основе, а их результаты должны быть общедоступными. Более того: их необходимо широко пропагандировать и разъяснять населению, чтобы люди поверили в пенсионную реформу и поддержали ее. Иначе на успех надеяться сложно.

Т.А. АГАПОВА Доктор экономических наук, профессор, заместитель заведующего кафедрой экономической теории ИППК МГУ им. М.В. Ломоносова, сотрудник совместного Центра переподготовки МГУ и Института Всемирного Банка

Динамика системы пенсионного обеспечения определяется множеством экономических факторов: уровнями занятости, производства и инфляции; демографическими параметрами; состоянием государственного бюджета, показателями долговой нагрузки и т.д.

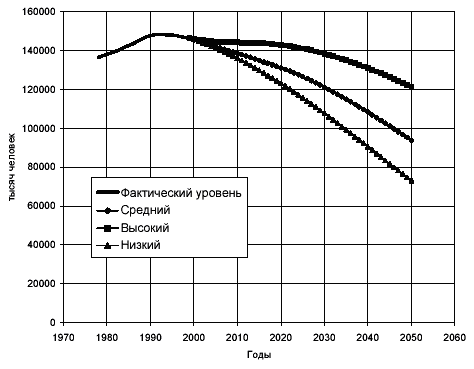

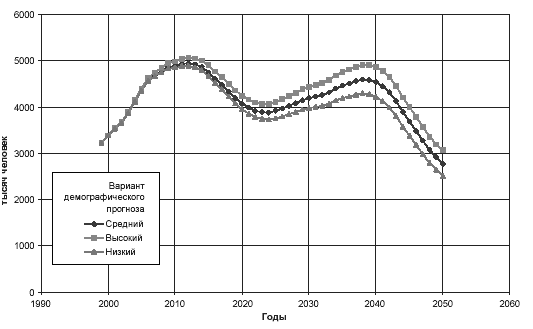

В процессе перехода к рыночным отношениям все страны с переходной экономикой, Россия в том числе, столкнулись со спадом производства, с ростом безработицы и инфляции. В России, по сравнению с другими странами с переходной экономикой, рост уровня безработицы был несколько меньшим, чем спад выпуска продукции, так как в значительных масштабах сохранялась избыточная занятость. В результате этих трансформационных процессов в странах Центральной и Восточной Европы меньшее количество людей сохранило свои рабочие места, но и заработная плата оказалась на более высоком уровне. Наоборот, в России и странах, образовавшихся на территории бывшего СССР, большее количество людей сохранило свои рабочие места, но и уровни заработной платы оказались более низкими. В итоге существенно упали взносы на цели пенсионного обеспечения, поскольку уменьшилось количество плательщиков взносов из-за роста безработицы, и начал расти негосударственный сектор экономики, где не всегда делаются отчисления на пенсионные цели. К тому же эти процессы осуществляются во всех странах, в том числе и в российской экономике, на фоне тенденции к старению населения, которая является общей для очень большой группы стран. Причем ситуация со старением населения и ростом пенсионной нагрузки на занятых в Российской Федерации выглядит более сложной, чем в странах ОЭСР: уже в 1999 году в России было достигнуто примерно такое же соотношение между численностью пенсионеров и лиц трудоспособного возраста, какое, по прогнозным расчетам, будет достигнуто в странах ОЭСР только к 2040 году.

Все эти процессы в совокупности увеличили пенсионную нагрузку на государственный бюджет во всех странах с переходной экономикой: как в государствах ЦВЕ, так и в странах СНГ, в том числе и там, где уже начались процессы перехода к накопительным пенсионным системам, показатели пенсионной нагрузки проявляют тенденцию к устойчивости. Поэтому очень важным является анализ исходных, стартовых условий, в которых начинаются пенсионные реформы, т.е. переход к накопительным системам.

Если сравнить эти стартовые условия, то становится очевидным, что одним из обязательных, или, во всяком случае, очень желательных условий является более благоприятное соотношение между численностью работающих и численностью пенсионеров. По оценкам некоторых экспертов, это соотношение должно составлять 10:1 в пользу работающих. Причем, например, при осуществлении пенсионной реформы в Чили это соотношение составляло 12:1, т.е. 12 работающих делали отчисления в пенсионные фонды с тем, чтобы обслуживать одного пенсионера. Тем не менее в Чили был осуществлен один из наиболее радикальных проектов пенсионных реформ - с полным переходом на накопительную систему, но это не означает, что государство полностью освободилось от своих обязательств.

Для того, чтобы пенсионная накопительная система начала функционировать, государственный бюджет, как свидетельствует опыт многих стран, должен располагать значительными финансовыми ресурсами. В частности, при осуществлении пенсионной реформы в Чили за счет бюджетных средств были перечислены единовременные взносы в пенсионные компании, равные актуарной стоимости пожизненной пенсии каждому участнику, рассчитанной за отработанное по старой системе время. В то же время за счет бюджетных источников был существенно повышен уровень минимальной пенсии за прошлый стаж (до 40% от средней заработной платы в стране).

Несмотря на то, что в это время профицит государственного бюджета Чили составлял около 5% ВВП, этих ресурсов оказалось, тем не менее, недостаточно для того, чтобы осуществить финансирование по этим двум направлениям. Правительству пришлось выпустить долгосрочные долговые обязательства, оформив в них свою новую задолженность перед новой пенсионной системой. Переход к новой пенсионной системе накопительного типа является в целом ряде случаев (не только в Чили, но и в странах Центральной и Восточной Европы, которые уже начали пенсионные реформы) импульсом к быстрому росту государственного внутреннего долга, который потом нужно обслуживать. Естественно, возникает вопрос о состоянии бюджета и перспективах обслуживания долга.

Не во всех экономиках имеются значительные стартовые бюджетные излишки и такое благоприятное соотношение между численностью занятых и пенсионеров, о котором уже шла речь. Поэтому для того, чтобы изыскать ресурсы в бюджете и перейти к накопительным пенсионным системам, необходима серьезная реструктуризация бюджетных расходов.

Опыт показывает, что можно разрешить эту проблему и поддержать пенсионные выплаты на достаточно приличном уровне в течение всего периода перехода только при том условии, если в бюджете сокращается доля дотаций и субсидий неэффективным предприятиям, и за счет перераспределения средств финансируются социальные выплаты, в том числе и на пенсионные цели. Как показывает практика стран Центральной и Восточной Европы и других стран, которые проводят пенсионные реформы, бюджет не может одновременно продолжать дотировать неэффективные предприятия и финансировать мероприятия по переходу к новой пенсионной системе. Тут необходим какой-то выбор, и приоритеты отдаются в пользу структурной перестройки государственных расходов.

Кроме того, в бюджете должны быть выделены достаточные ресурсы для того, чтобы финансировать более активную политику занятости, поскольку она является альтернативой общей тенденции к старению населения. Необходимо, в частности, осуществлять выплаты на обустройство иммигрантов, поскольку именно иммиграция в большинстве стран позволяет смягчить проблему старения населения. Вообще возникает вопрос о более активной политике занятости: большая часть ресурсов, выделяемых на регулирование рынков труда, должна использоваться на инвестиции в инфраструктуру рынка труда, т.е. на переподготовку рабочей силы, на создание рабочих мест, а не только на выплаты пособий по безработице, как это часто бывает в странах, образовавшихся на территории бывшего СССР, в том числе в нашей российской экономике.

В этом контексте возникает вопрос о контурах государственного бюджета на будущее: у Правительства России буду ли возможности профинансировать все эти расходы, необходимые для перехода к накопительным пенсионным системам? Предполагается (во всяком случае, до сих пор все бюджетные расходы и прогнозы строятся на основе такой гипотезы), что в течение всего периода до 2010 года удастся поддержать сбалансированный бюджет, и, соответственно, темп инфляции будет снижаться приблизительно на такую же величину, как будут снижаться долги государственных доходов и расходов в ВВП.

Представляется проблематичным, что в течение такой долгой перспективы удастся поддержать сбалансированный бюджет, поскольку на его состояние будет влиять график обслуживания государственного долга.

Переход к накопительным системам создает импульс для роста государственного внутреннего долга. Если при этом экономика обременена и внешней задолженностью, то проблемы в бюджетной плоскости, влияющие на пенсионную систему, становятся еще более сложными.

Согласно расчетам, выполненным в Московском институте финансовых исследований, при среднегодовых выплатах по внешнему долгу в размере от 8-ми до 9 миллиардов долларов правительство может осуществлять эти выплаты без обращения за кредитами в Центробанк. 13 миллиардов долларов в год являются некоторым пороговым значением выплат с использованием эмиссионного финансирования, т.е. при таком уровне среднегодовых выплат правительство и Центральный Банк смогут стабилизировать динамику денежной базы и уровня инфляции.

Среднегодовое значение долговых выплат в течение всего периода до 2005 года превосходит это пороговое значение в 13 миллиардов долларов. Более того, есть два "пика" обслуживания долга в течение этого периода - это 2003-й и 2005-й годы, когда среднегодовые выплаты по долгу составляют 16,4 миллиарда долларов и 15 миллиардов долларов (соответственно). Это означает, что наиболее сложный период по обслуживанию государственного долга для России еще впереди, и сложно говорить об отказе от возможностей эмиссионного, т.е. инфляционного финансирования. В этих условиях экономические ожидания в отношении инвестиций не могут быть положительными: все эти факторы сдерживают экономический рост, и, естественно, в этих условиях в государственном бюджете не так много окажется ресурсов для того, чтобы финансировать переход к накопительной системе.

Это существенно осложняет проработки конкретных стратегий пенсионной реформы на всех трех уровнях. Необходимо при этом подчеркнуть, что между всеми тремя уровнями пенсионной системы существуют определенные взаимосвязи, и каждый уровень (в том числе и второй, который является объектом нашего обсуждения) движется в том же направлении, в котором движется вся система, а система определяется рассмотренными выше макроэкономическими параметрами.

Кроме того представляется весьма проблематичным ожидание, что будут увеличиваться отчисления в пенсионные фонды в условиях, когда заработная плата как основной факторный доход в значительной мере утратила свое экономическое содержание и перестала отражать трудовой вклад.

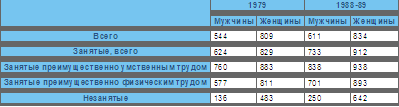

Целью накопительной пенсионной системы является создание такой ситуации, когда выплаты в большей степени будут зависеть от вклада участников, и действительно, такая пенсионная система необходима. Но чтобы перейти к ней необходимо, как минимум, чтобы система оплаты труда, т.е. система первичных факторных доходов, тоже была связана с трудовым вкладом участников. Однако заработная плата, к сожалению, продолжает "отдаляться" от своей трудовой основы и все меньше и меньше отражает результаты труда. Это проявляется в целом ряде диспропорций. Нередки случаи, когда на неэффективных предприятиях оплата труда выше, чем на платежеспособных - в России, в частности, это так, и за этим как раз скрывается продолжение бюджетного субсидирования неэффективных предприятий. Есть и ряд других диспропорций в организации оплаты труда: тарифная часть ее в среднем не превышает 40 - 50%, а в целом ряде отраслей и меньше; значительная часть оплаты идет в виде сберегательных чеков, ссуд, страховок, натуральной оплаты и т.д. Все это серьезно деформирует систему заработной платы, а эти деформации отражаются в децильных коэффициентах оплаты труда: соотношение между оплатой труда 10% наиболее оплачиваемых работников и 10% наименее оплачиваемых работников в настоящее время составляет 25:1, в то время как в 1991 году в России оно составляло 8:1, то есть происходит быстрый, неконтролируемый рост дифференциации в оплате труда.

В принципе сам по себе процесс роста дифференциации в оплате является нормальным, он характерен для всех переходных экономик. Но если в странах Центральной и Восточной Европы, в государствах Балтии этот процесс имеет управляемый характер и это управление в основном осуществляется через прогрессивную систему налогообложения, с одной стороны, а с другой стороны - через более активную политику занятости, то в России, к сожалению, эта дифференциация имеет неуправляемый характер, и политика занятости преимущественно пассивная. Что касается налоговой политики, то в России с 2001 года перешли на так называемую "плоскую" шкалу налогообложения, и этот переход сам по себе может привести к усилению неконтролируемой дифференциации в доходах.

Когда заработная плата отражает результаты труда, тогда рост дифференциации в оплате играет стимулирующую роль. Когда же заработная плата утратила функции трудового дохода, то рост дифференциации в оплате оказывает на работников серьезное дестимулирующее воздействие и снижает трудовую мотивацию. В этих условиях стимулы к отчислениям в пенсионные фонды вряд ли окажутся устойчивыми - тем более, что в течение 1997 - 2000 годов имеет место устойчивое расхождение в динамике темпов роста уровня потребительских цен и уровня номинальной заработной платы, и это свидетельствует об устойчивом обесценивании реальной заработной платы. Без повышения роли оплаты труда в формировании реальных доходов и в трудовой мотивации сложно ожидать, что возникнет и будет эффективно работать накопительная пенсионная система.

Перспектива реформирования пенсионной системы в направлении усиления накопительного принципа совершенно определена и не вызывает сомнений: все страны с переходной экономикой движутся в этом направлении и Россия не составляет исключения. Но очевидно, что при разработке стратегии осуществления пенсионной реформы, в том числе и реформы профессиональных пенсионных систем, нужно учитывать более широкий круг факторов и строить многофакторные прогнозы с учетом динамики макроэкономических показателей.

Сказанное не означает, однако, что нужно вообще отложить пенсионную реформу, например, до 2005 года. Постепенно необходимо переходить к изменениям и вводить накопительные элементы, но это будет достаточно долговременный процесс. Может измениться ситуация с обслуживанием государственной задолженности, тем более, что ведутся переговоры о ее новой реструктуризации с членами Парижского клуба. В принципе ситуация может быть несколько смягчена, но всякий раз, когда сроки обслуживания долга и погашения его основной суммы отодвигаются на более поздний период, это означает, что мы просто отодвигаем проблему, не решая ее. Поэтому быстро ввести накопительную пенсионную систему вряд ли удастся.

Если говорить о состоянии реальных доходов и заработной платы, то очевидно, что если повышать тариф пенсионных отчислений, доли заработной платы, то и сама заработная плата должна повышаться. В принципе, по опыту организации пенсионных реформ в других странах, так и происходит, т.е. повышается заработная плата и повышается уровень отчислений на пенсионные цели. Но тогда возникает вопрос об этих пропорциях. Пенсионная система не будет эффективной, если мы повысим, допустим, заработную плату в 1,5 или 2 раза, а отчисления на пенсионные цели повысим в 10 раз. Это будет означать, что весь рост доходов людей будет "съеден" растущими пенсионными отчислениями, не говоря уже о том, что речь идет и о росте отчислений на другие социальные цели - на медицинское страхование и т.д. При современном состоянии системы заработной платы и доходов возможности для накопления пенсионных отчислений в России очень незначительны. Поэтому реформа пенсионной системы должна дополняться, как минимум, реформой заработной платы. Системное осуществление этих реформ даст наибольший эффект с точки зрения перспектив экономического роста и снижения социального напряжения.

Обычно разработка пенсионных реформ осуществляется таким образом, чтобы синтезировать изменения в распределительной части пенсионной системы и в ее накопительной части. К сожалению, не удается выделить определенный уровень пенсионной системы и только на нем сосредоточить свои усилия, поскольку эти уровни взаимосвязаны друг с другом.

Многие страны, например, в Восточной Европе, пока отложили вопрос о переходе к накопительному элементу в пенсионной системе. Так, например, в Чехии, где удалось при относительно низкой безработице сохранить относительно высокий уровень заработной платы. Тем не менее, несмотря на относительно благополучную ситуацию, пока проработка перехода к накопительным элементам отложена на более позднее время и усилия правительства сосредоточены на повышении эффективности распределительной пенсионной системы. Такой вариант тоже возможен, каких-то общих рецептов пенсионной реформы не может быть. Очевидны только общие перспективы движения, но момент перехода к накопительному элементу и усилению влияния этого элемента специфичен в разных странах.